Con la Brexit è tornato preponderante il tema dei dazi Italia, in quanto tra le maggiori nazioni con cui ci sono scambi commerciali. In passato l’adesione del Regno Unito all’Unione Europea permetteva di usufruire dei benefici del mercato unico. Tra questi benefici vi era la libera circolazione delle merci tra gli stati membri e quindi l’assenza di dazi o altre pratiche doganali. L’uscita del Regno Unito ha comportato la loro reintroduzione poiché quest’ultimo è considerato un paese terzo all’Unione. Pertanto le spedizioni verso il Regno Unito sono adesso da considerare e trattare come spedizioni verso l'estero in nazioni non appartenti all'UE.

In questa semplice guida andremo a descrivere le differenti casistiche per importare ed esportare dal Regno Unito riportando quanto scritto nel sito dell’Agenzia delle Dogane sulle accise e franchigie e nel sito del Governo britannico su export, tasse e dogana .

Prima di procedere però definiamo alcuni concetti che saranno importanti in seguito:

• DAZI DOGANALI: sono delle imposte indirette applicate sul valore di tutti i prodotti importati ed esportati dal Paese che l’impone e dipendono dal valore e dal tipo di prodotto importato;

• VALORE INTRINSECO: è il valore del bene escluso il costo di spedizione ed eventuali costi accessori;

• VALORE DI TRANSAZIONE: è il valore del bene comprensivo del costo di spedizione ed eventuali costi accessori;

• FRANCHIGIA: sono soglie di valore per il quale si è esenti dal pagamento di dazi, IVA o entrambi. La franchigia viene applicata sul valore intrinseco della merce.

Su che valore si pagano i dazi doganali e l’IVA?

- 1. Su che valore si pagano i dazi doganali e l’IVA?

- 2. Spedizione dal Regno Unito verso l’Unione Europea

- 3. Spedizione dall’Unione Europea verso il Regno Unito.

- 4. Commissioni da parte del corriere

- 5. Esempio pratico dazi doganali

- 6. Consigli per la vostra spedizione da e verso nazioni non UE

- 7. Conclusioni finali sui dazi doganali, IVA e franchigia

Calcolo del dazio: Sul valore della transazione la dogana applicherà un dazio specifico, poniamo del 3%, ottenendo un valore di 236.90€ (230€ + (230€ x 3%)). In altre parole il dazio pagato è di 6.90€.

Calcolo dell’IVA: Sul valore ottenuto prima, 236.90€, si applicherà l’aliquota IVA specifica, poniamo del 22%, ottenendo un valore di 289.02€ (236.90€ + (236.90€ x 22%)). In altre parole l’IVA pagata è di 52.12€.

Per calcolare correttamente i dazi doganali è necessario conoscere i vari codici doganali (HS CODE o TARIC) delle merci da importare ed esportare.

Naturalmente in questo esempio introduttivo non abbiamo preso in considerazione la franchigia, ovvero l’esenzione dal pagamento di dazi e IVA, che potrà essere applicata nei casi che vedremo di seguito. Per conoscere l’aliquota IVA e il dazio applicato ad una particolare merce potete consultare la sezione tariffe dogana del sito del governo britannico oppure la sezione tariffe dell' Agenzia delle accise, dogane e monopoli.

Spedizione dal Regno Unito verso l’Unione Europea

Le importazioni dal Regno Unito verso L’Unione Europea presentano casistiche differenti in base al soggetto mittente, privato o azienda.

Mittente privato – Destinatario privato

La normativa prevede la franchigia ai diritti all'importazione, ovvero l’esenzione da dazi e IVA, nei seguenti casi:

• la spedizione avviene da un privato ad un privato;

• sia priva di carattere commerciale;

• sia effettuata a titolo gratuito;

• non superi i 45€ per spedizione;

Nel caso in cui la spedizione non rientri tra questi casi si dovrà provvedere al pagamento sia dei dazi sia dell’IVA.

Altra casistica riguarda il “dazio forfettario”, ovvero un dazio del 2,5% sulle merci contenute nelle spedizioni tra privati a condizione che queste siano importazioni non commerciali e che abbiano le seguenti caratteristiche:

• sono di natura occasionale;

• i beni sono destinati all'uso personale o familiare;

• vengono spediti dal mittente al destinatario senza alcuna forma di pagamento;

• il valore della merce non superi i 700€;

• Non siano beni rientranti nella categoria "Tabacco e prodotti del tabacco lavorati".

Mittente azienda – Destinatario privato

La normativa prevede la franchigia ai diritti all'importazione, ovvero l’esenzione da dazi e IVA, nei seguenti casi:

• Fino ad un valore intrinseco di € 22 vi è l'esenzione dai dazi e dall’IVA;

• tra € 22 e € 150 di valore intrinseco non si dovranno pagare i dazi ma si dovrà pagare la relativa aliquota IVA;

• sopra i 150€ di valore intrinseco saranno applicati sia i dazi doganali sia l’aliquota IVA.

I prodotti alcolici, i profumi e le eau de toilette, il tabacco e i prodotti del tabacco sono esclusi dall'esenzione dai dazi.

Spedizione dall’Unione Europea verso il Regno Unito.

IVA

L'IVA viene addebitata su tutte le merci (ad eccezione dei regali di valore pari o inferiore a £ 39) inviate da:

• fuori dal Regno Unito;

• al di fuori del Regno Unito e dell'UE nell'Irlanda del Nord.

Per essere considerati regali, i beni devono essere:

• descritto come regali sulla dichiarazione doganale;

• per un compleanno, anniversario o altra occasione;

• acquistati e inviati tra privati (non aziende);

• destinato all'uso personale;

Se invii più di un regalo nello stesso pacco ottieni l’esenzione dal dazio doganale e dall’IVA per ogni regalo se:

• per persone diverse;

• elencati nella dichiarazione doganale con i loro valori individuali;

• confezionato singolarmente.

DAZIO DOGANALE

• nessun dazio per prodotti non soggetti ad accisa per un valore di £135 o inferiore;

• 2,5% per regali superiori a £135 e fino a £630, ma le tariffe possono essere inferiori per alcuni prodotti;

• applicazione di dazi specifici dal tipo di merce e dalla sua provenienza per regali superiori a £630 e altri beni superiori a £135.

I dazi doganali sui prodotti soggetti ad accisa (alcol e tabacchi per esempio) saranno sempre pagati.

Per esempio il dazio sulle sigarette ammonta a 16,5% del prezzo al dettaglio più 4,90£ su una confezione da 20. Informazioni aggiuntive sui dazi al tabacco e all’alcol

Commissioni da parte del corriere

Ai dazi e all’IVA potrebbero essere applicate delle commissioni aggiuntive da parte del corriere. Tra le più frequenti possiamo trovare:

• Commissione di avanzamento: per accelerare il processo di sdoganamento il corriere potrebbe pagare anticipatamente i dazi, l’IVA o altre spese alla dogana per conto vostro. Per fare questo il corriere vi addebiterà una commissione del 5% sul valore di eventuali dazi o tassa addebitata con un minimo di 20£ e un massimo di 500£. La commissione è soggetta al 20% di IVA.

• Ingresso multilinea: questa commissione vi sarà addebitata se nella fattura pro forma sono presenti più di cinque righe. Il costo è di 5£ per riga aggiuntiva a partire dalla sesta. Per esempio se compilate una fattura pro forma indicando 10 righe differenti di merci vi saranno addebitati 25£, 5£ per le cinque righe aggiuntive (dalla sesta alla decima).

Il corriere potrebbe addebitarvi altre commissioni.

Il tasso di cambio non è altro che il tasso con il quale vengono scambiate due monete. Per esempio un tasso di cambio di 0.89 tra Sterlina ed Euro significa che sono richiesti 0.89£ per acquistare 1€ oppure al contrario si potrebbe dire che sono richiesti 1.12€ circa per acquistare 1£. Il tasso di cambio entra in gioco per ottenere il valore intrinseco per l’applicazione o meno della franchigia e il valore di transazione per il calcolo dei dazi e dell’IVA.

Esempio pratico dazi doganali

In questo esempio finale andiamo a considerare tutti i concetti sopra esposti.

Spediamo dall’Italia un regalo ad un privato che si trova in Inghilterra dichiarando nella fattura pro forma un valore di 200€ (Valore intrinseco) ed un costo di spedizione di 30€, 230€ (200€ +30€) sarà quindi il valore di transazione.

Tasso di cambio: valore intrinseco e di transazione verranno convertiti in sterlina in base al tasso di cambio applicato dalla dogana. Ponendo un tasso di 0.85 sterline per euro, otteniamo un valore intrinseco di 170£ (200€ x 0.85) che essendo maggiore di 135£ sarà soggetto a IVA e dazi. A questo punto per il pagamento dei dazi e dell’IVA sarà il valore di transazione ad essere convertito in sterlina ottenendo un valore di 195.50£ (230€ x 0.85).

Calcolo del dazio doganale: al valore di transazione di 195.50£ applichiamo, per esempio, un dazio del 2.5% ottenendo un valore di 200.39£ (195.50£ + (195.50£ x 2.5%)). Il dazio pagato è di 4.89£.

Calcolo dell’IVA: al valore di 200.39£ è applicata l’IVA, poniamo del 20%. Il valore ottenuto è 240.47£ (200.39£ + (200.39£ x 20%)). L’IVA pagata è di 40.08£.

Commissione di avanzamento: nella maggioranza dei casi, se non in tutti, il corriere vi addebiterà la commissione di avanzamento. Nel nostro esempio ci saranno addebitati 20£, visto che il 5% della somma tra dazio e IVA è inferiore a 20£. Vi saranno addebitati più di 20£ di commissione solo nel caso in cui la somma tra dazi e IVA è superiore a 400£, caso estremamente raro per una normale spedizione tra privati. Ricordo che ai 20£ sarà applicata un’aliquota IVA del 20%, quindi in fattura pagheremo 24£ (20£ + (20£ x 4%)).

Ingresso multilinea: questa commissione, come detto precedentemente, ci verrà addebitata se indicheremo più di cinque righe nella fattura pro forma. Poniamo il caso che nella fattura pro forma dell’esempio abbiamo indicato 8 righe, pagheremo quindi 15£, ovvero 5£ per le tre righe aggiuntive (sesta, settima e ottava).

Importo totale da pagare: il valore è dato dalla somma tra dazio, IVA e commissioni. Nel nostro esempio il totale da pagare è: 4.89£ (dazio) + 40.08£ (IVA) + 20£ (commissione di avanzamento) + 4£ (IVA su commissione di avanzamento) + 15£ (ingresso multilinea) = 83.97£.

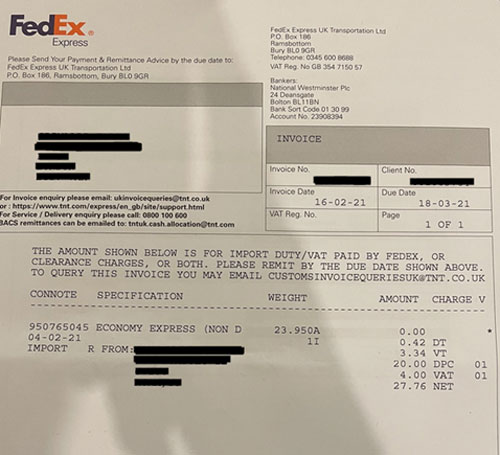

L’immagine sotto è un esempio di fattura che vi verrà inviata dal corriere per il pagamento dei dazi, dell’IVA e di eventuali commissioni.

Le voci della fattura sono:

• 0.42 DT indica l’ammontare dei dazi;

• 3.34 VT indica l’ammontare dell’IVA;

• 20.00 DPC indica l’ammontare della commissione di avanzamento;

• 4.00 VAT indica l’IVA pagata sulla commissione di avanzamento;

• 27.76 NET indica l’importo totale da pagare.

Nell’esempio abbiamo ipotizzato pure la commissione di ingresso multilinea, non presente in foto, che in fattura viene indicata con la dicitura MLE. Quindi, prendendo in considerazione il nostro esempio, le voci che troveremo in fattura sono:

• 4.89 DT, ammontare dei dazi;

• 40.08 VT, ammontare dell’IVA;

• 20.00 DPC, ammontare della commissione di avanzamento;

• 4.00 VAT, IVA pagata sulla commissione di avanzamento;

• 15.00 MLE, ammontare della commissione di ingresso multilinea;

• 83.97 NET, importo totale da pagare.

Consigli per la vostra spedizione da e verso nazioni non UE

In questa guida vi abbiamo fornito tutte le informazioni ufficiali al momento vigenti tra UE e Regno Unito ad esempio, ma sono valide anche per l'import ed export verso altre nazioni estere.

Il consiglio che vi diamo è quello di consegnare al corriere tutti i documenti richiesti per la spedizione in Inghilterra o nelle altre nazioni non appartenti all'UE, quando verrà a ritirare la merce al vostro domicilio. Nello specifico sarà obbligatorio presentare:

• Fattura Pro Forma o fattura commerciale (5 copie) clicca qui per info su come compilare una fattura commerciale

• Dichiarazione di Libera esportazione (1 copia)

• Etichette di spedizione (5 copie, 1 da attaccare al pacco, 4 da consegnare al corriere)

• Copia del documento d’identità del mittente (1 copia)

• Copia codice fiscale del mittente (1 copia)

Ogni documento deve essere accompagnato da firma autentica del mittente.

Presta particolare attenzione alla compilazione della fattura commerciale oppure della fattura pro forma (invoice). La sua compilazione deve essere minuziosa e veritiera indicando in maniera esatta il tipo di merce, il suo valore e il quantitativo poiché è su questi valori che verranno calcolati i dazi e l’IVA. Tuttavia la classificazione definitiva delle merci sarà determinata dai funzionari doganali che al momento della presentazione in dogana potranno ridefinire la tipologia di merce (classificazione doganale della merce) anche dal punto di vista del segmento merceologico per l'applicazione del corretto regime fiscale e dazi, al fine di accertare la necessità di eventuali licenze o l'esistenza di eventuali restrizioni all'importazione.

Conclusioni finali sui dazi doganali, IVA e franchigia

In conclusione, le tasse doganali rappresentano una spesa importante per le imprese che operano a livello internazionale. Questi costi doganali sono imposte doganali che vengono applicate sui prodotti importati e che vanno a gravare sui prezzi finali dei beni. Le spese doganali includono anche altri costi, come le tasse di importazione, che vanno a coprire le attività di controllo e di regolamentazione del commercio internazionale.

Tuttavia, i dazi doganali possono rappresentare una barriera commerciale per le imprese e limitare l'accesso a mercati esteri. Inoltre, le tariffe commerciali possono essere utilizzate per proteggere l'industria nazionale da una concorrenza estera troppo aggressiva. Per questo motivo, molti paesi hanno sottoscritto accordi commerciali per ridurre o eliminare i dazi doganali, come ad esempio l'Unione Europea, il NAFTA e il Mercosur.

Nel complesso, i costi doganali sono un fattore importante da considerare per le imprese che operano a livello internazionale, e la scelta di espandersi a livello globale deve essere valutata attentamente anche in relazione alla tassa doganale e alle altre barriere commerciali che possono essere applicate nei diversi mercati.

Cosa aspetti dunque?! Spedisci online con SpedireAdesso.com